Půjčka na cokoliv je flexibilní financování vašich potřeb. Nastala u vás nahodilá situace, která by zacvičila s vaší peněženkou? Oprava rozbitého spotřebiče, potřeba nového auta, vybavení domácnosti či zaplacení nevýhodných pohledávek. Na to vše lze použít takzvaně půjčka na cokoliv neboli spotřebitelský úvěr.

Proč půjčka na cokoliv

- Rychlost vyřízení– na tuto půjčku opravdu čekat nemusíte, dá se zřídit již za pár minut

- Minimální požadavky– u některých bank, např. tam, kde už máte bankovní účet a chodí vám tam peníze, je velká šance, že vám dají úvěr bez dokládání příjmů a dalších náležitostí

- Možnost využít na cokoliv– kam jen sahá vaše mysl, tam je možné tento úvěr využít. Účel se totiž neprokazuje

- Flexibilní splácení– pokud víte, že budete mít problém se splácením. Některé banky umí pracovat i s těmito situacemi a řeší to buďto odkladem splátek či úpravou resp. snížením měsíčních splátek. Pokud budete mít zase více peněz, můžete udělat takzvaně mimořádnou splátku

Kdy je půjčka na cokoliv výhodná

- Nečekané výdaje

- Rekonstrukce bytu

- Zakoupení většího spotřebiče

- Konsolidace stávajících půjček

Jak vybrat nejvýhodnější půjčku

- Srovnání nabídek různých poskytovatelů– můžete se poptat nejdříve ve vaší bance, proces zřízení by měl být jednodušší, pokud vám tam chodí pravidelně příjem. Není to však záruka nejlepších podmínek. Základní podmínky můžete porovnat třeba u nás ve srovnávači

- Důležité parametry při výběru– co vás bude zajímat nejvíce je

- Roční úroková sazba (p.a.)

- Poplatky– většinou se označují jako RPSN /roční procentní sazba nákladů). Může v nich být pojištění schopnosti splácet a další

- Doba splatnosti– pokud ji natahujete, snižujete měsíční splátky, ale navyšujete celkovou částku kterou splácíte

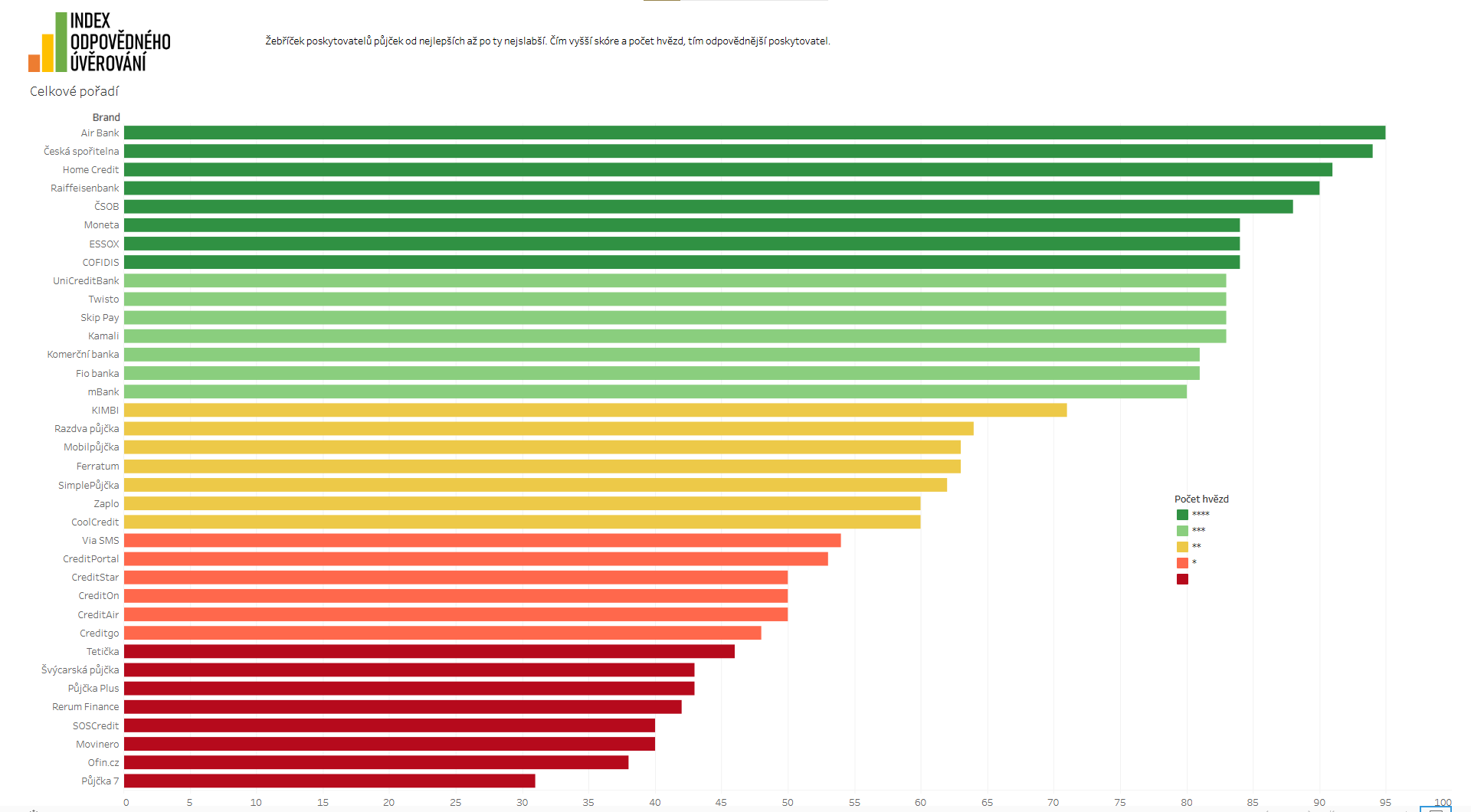

Index odpovědného úvěrování

Co je index odpovědného úvěrování

Index slouží k tomu, abyste měli přehled nad bankami co se týče kvality a služby pro klienta. Je to srovnávací analýza úvěrových produktů, kterou dvakrát ročně zveřejňuje organizace Člověk v tísni. Index hodnotí bankovní i nebankovní společnosti zapsané u ČNB, které poskytují nezajištěné spotřebitelské půjčky a mikropůjčky. Více se můžete dočíst přímo v článku organizace.

POZOR: Nebankovní úvěry mají často uvedenou i měsíční sazbu (p.m.), Toho využívají tyto instituce právě k tomu, aby byl úrok konkurenceschopný s bankovními úvěry na trhu. Bohužel jen na oko, a tak když porovnáte s roční sazbou, je tento úrok několikanásobný.

TIP: Finanční poradci mají často možnost zajistit lepší úrokovou sazbu než tu, kterou by nabídli vám. Je to z jednoho prostého důvodu, jelikož řeší u banky větší objem půjček než jednotlivec.

Půjčka na cokoliv a její požadavky

- Věk min. 18 let

- Stálý prokazatelný příjem

- Doklad totožnosti

- Trvalý nebo přechodný pobyt v ČR

- Dobrá bonita

- Čisté registry

Jak probíhá žádost o půjčku

Půjčka na cokoliv je jedna z mála závazků, které jsou jednodušší na vyřízení a po žadateli toho moc nechtějí. Tedy pokud nemáte už mnoho negativních záznamů v registrech.

- Online žádost– většina bank už dnes umí řešit vše online, a tak na webu dané banky najdete i formulář

- Potřebné doklady– k vyhodnocení žádosti je potřeba doložit:

- výpisy z účtu

- potvrzení o příjmu

- doklad totožnosti

- Schválení a výplata– po vyhodnocení rizik může banka přeposlat peníze na účet

Tento proces může trvat od pár minut do cca 2 dnů.

Rizika spojená s půjčkou

- Důležitost zodpovědného přístupu k půjčkám– neberte půjčku jako samozřejmost a připravte se raději sami na nečekané události. Pomocí vytváření vlastních rezerv. Naučte se spořit více a investovat více. A když už přemýšlíte o úvěru, použíjte pravidlo “dvakrát měř, jednou řež“

- Riziko zadlužení– bankovní i nebankovní půjčky v tomto ohledu nemají moc limity a snadno se vám může stát, pokud jedete tzv. na krev, že vás to dostane do nepříjemných situací.

TIP: Rozhodnete-li se pro půjčku na cokoliv, doporučujeme:

- Nastavení trvalého příkazu na splácení– vyhnete se tak problémům spojeným s opožděnými splátkami, které mohou vést ke zhoršení záznamů v bankovních registrech. Včasné splácení půjčky vám naopak vylepšuje skóre a vy budete mít lepší pozici u dalších půjček.

- Refinancování nebo konsolidace– máte-li už nějaké úvěry z dřívějška a k tomu se rozhodujete pro nový, doporučujeme zvážit refinancování s navýšením částky (pokud máte jeden úvěr) a nebo konsolidaci půjček s navýšením (pokud úvěrů máte více). O tomto už na webu máme článek: Konsolidace půjček..

- Pojištění schopnosti splácet– pojištění vás alespoň podrží v momentech, kdy Vám vypadne z nějakého důvodu příjem a vy tak máte velkou šanci, že se nedostanete kvůli splácení do problémů. Můžete se více dočíst zde: Pojištění schopnosti splácet.

- Spoření nebo investování– je výhodné, když zároveň spoříte peníze, které se vám zhodnocují. Můžete tím umořit část půjčky a snížit si dobu splácení. O tomto se můžete pobavit s nějakým specialistou, který vám navrhne přímo řešení na míru.